|

产品详情

钛合金产业链中游包括中航重机、三角防务、派克新材、航宇科技等航空航天锻造企业。原材料仍是产业链中游企业成本的最大组成部分,如三角防务模锻件业务直接材料成本占 比为 70.45%,航宇科技航空锻件业务原材料成本占比为 83.28%。由于三角防务的模锻件主要为机身锻件,采用钛合金的比重更高,而航宇科技主做航发环锻件,因此其高温合金的成本占比或高于钛合金。

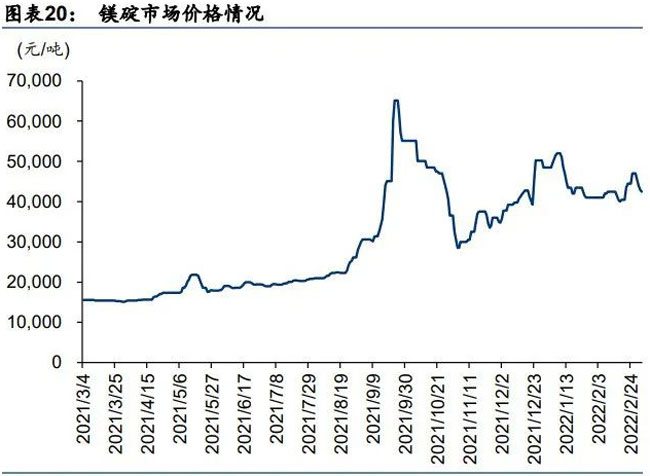

从西部超导单季度毛利率水平可以看出,上游原材料涨价的影响暂未体现在公司利润表层面,或是由于公司对原材料成本的计价采用了移动加权平均法,我们判断22年一季度和二季度可能会受到海绵钛成本上升带来的短期毛利率承压,全年来看随着上游军品海绵钛企业产能扩充及全流程海绵钛产线的完善,军用海绵钛价格有望见顶回落,公司全年毛利率或成先低后高的形态。

钛合金:性质优良的“万能金属”,军民需求快速增长 高性能航空耗材,形成“一超多强”格局 钛金属具有低比重和高比强度的特性,其合金在航空航天领域对于提升飞行器推重比有重 要意义,近年来受到广泛使用。除军工、航空航天领域之外,钛合金还较多应用于化工、 冶金、医疗、体育休闲等领域。 钛产业链主要分为有色金属和化工涂料两条,有色金属链为:钛精矿→四氯化钛→海绵钛 →钛锭/钛合金→钛材,化工涂料链为:钛精矿→四氯化钛→钛白粉。两个领域上游共用钛 铁矿、金红石等资源。 全球钛材消费量与航空航天业的发展息息相关。自 2000 年以来,我国钛材需求主要集中在 中低端的石油化工领域,随着 2016 年中国“十三五”规划的制定以及国防军队现代化的“三 步走”战略的更新,航空航天领域用钛量不断提升。对于军用钛材而言,由于军工行业的 特殊性,需接受国防科工局监管,采用严格的行政许可制度,对产品质量的要求更苛刻, 在钛材“高均匀性、高纯净性、高稳定性”方面提出更高的要求。2020 年中国钛材总消费量达 9.4 万吨,其中航空航天用钛量约为 1.7 万吨,占总消费量的 18.4%,根据公司年报/ 钛工业发展报告,公司 2020 年钛材产量为 4877/4139 吨,市占率约为 26.5%(取两种披 露口径平均值)。我们认为,虽然近年来中国航空航天、船舶制造、海洋工程等高端用钛占 比持续优化,但是与全球钛材需求结构相比,高端用钛占比依旧偏低,未来增量空间广阔。

2021 年起中国“十四五”规划和军队现代化建设正式进入加速期,航空航天、军工装备等高端领域用钛大幅提升,2020 年中国钛材总产量为 9.7 万吨,同比增长 28.9%。从产品组 成上来看,板材为主要产品,产量达 5.7 万吨,同比增加 47.5%,占据钛材产量的 59.4%。从供给结构来看,中国钛材制造企业呈现一超多强的局面。“一超”为中国钛企龙头宝钛股 份(600456 CH),“多强”包括西部超导(688122 CH)、西部材料(002149 CH)等公司。虽然中国高端钛材制造能力近年来高速发展,但仍无法完全满足下游军品钛材的旺盛需求,部分钛材仍需从乌克兰、哈萨克斯坦等国进口。2020 年中国钛材总进口量达 6139 吨,其中技术要求较高的薄钛板、片、带常年处于净进口状态,2020 年净进口 1997 吨,较 2019 年增长 9.5%。 军用市场:新机置换进行时,高端钛材市场广阔 目前中国军品钛材主要应用在军事战机,军用战机中钛合金主要应用于两个部位: 1)航空发动机:作为飞机的心脏,发动机不仅要承受极大的应力和高温,同时还要保证高 推重比(推力/质量)。发动机压气机盘、叶片、高压压气机转子、压气机机匣等部件均采用 钛合金材料。

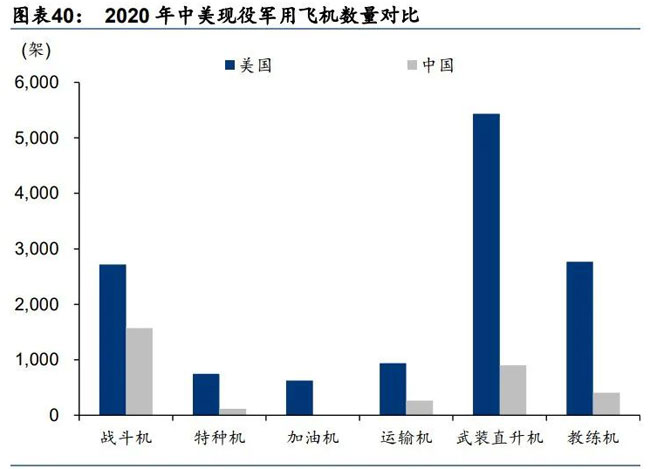

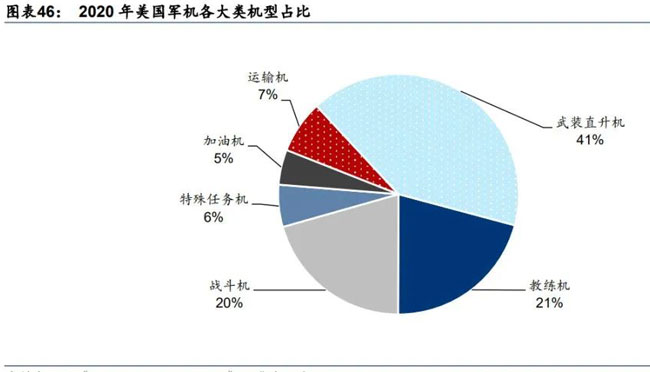

2)飞机机体及紧固件:钛在中等温度下高强度、耐腐蚀、质量轻等特性完美满足机身用料的要求,起落架部件、大型锻造机翼结构件、机身蒙皮、隔热罩等均采用钛合金制造。同时飞机上采用许多碳纤维复合材料,钛合金与碳纤维增强的复合材料弹性模量匹配、热膨胀系数相近;并具有很好的化学相容性,不易发生电位腐蚀。 我国军机在数量上与美国存在较大差距,具有显著的总量提升需求。军用飞机是直接参加战斗、保障战斗行动和军事训练的飞机的总称,是航空兵的主要技术装备。据《World Air Forces 2021》统计,截至 2020 年美国现役军机总数为 13232 架,在全球现役军机中占比 为 25%,而我国现役军机总数为 3260 架,在全球现役军机中占比仅为 6%。按各个细分机 型来看,战斗机是我国军机中的主力军,总数为 1571 架,但数量不到美国同期的 60%,且其他机型的数量都远落后于美国,具有显著的总量提升需求。

我国空军目前正在向战略空军转型,预计未来 10 年带来军机需求较大。根据华泰军工组此前发表报告《航天军工:大国复苏,军工崛起》(2021 年 3 月 5 日),我国 2021-2030 年新增军机合计约 4940 架。 新战机用钛含量更高。根据《航空用钛合金研究进展》(金和喜等,2014 年 12 月,航空用 钛合金研究进展),相比三代机 J-10、J-11 系列含钛量为 4%,四代机 J-20 钛合金用量达 20%。随着新机置换的逐步推进,单机高端钛合金使用占比将显著提升。 由于高端军品钛合金在材料后端损耗率高、成材率低,钛原材料需求量比实际飞机上用量 更高。这主要来源于:(1)原材料在后期锻压或热处理过程中出现力学性能不达标,造成 报废(成材率);(2)后期材料加工过程中因切割、深冲等工艺形成边角料,边角料可能出 现应力集中或形状和尺寸不合适,无法继续使用(损耗率)。双重因素导致单位重量的军品 钛材相较民用钛材有着更高的钛坯材需求。根据智研咨询,歼-10、歼-11、歼-15、歼-16 等三代机单重为 10 吨,钛合金质量占比分别为 4%、4%、15%、15%。同时,歼 20 为代 表的四代机钛合金占比提升明显,约为 20%,飞机单重约为 18 吨。作战支援飞机、大型运 输机、武装直升机、通用直升机的钛合金占比也分别达到了 5%、10%、5%、10%。结合 智研咨询对 2021-2030 年军机增量的预测,以及考虑到高性能钛合金 10%左右的成材率和 70%左右的损耗率,我们预计 2021-2030 年中国军用战机更新换代将释放 216857 吨左右的机体钛材需求。 航空钛合金的主要需求还来自于航空发动机的定期维修换新。目前发动机中钛合金主要用 在中温区(低温区部分使用陶瓷基复合材料,高温区使用镍基或钴基高温合金),质量占比大约为 30%。此外我们假设发动机的装配比 1:1.5,即需要 50%的备用发动机。根据《World Air Forces 2021》中对我国 2020 年存量军用飞机的统计,叠加智研咨询对我国 2021-2030 年新增军机数量预测,我们预计到 2030 年我国战斗机保有量约为 8305 架。 根据相关机构对钛合金占发动机 30%左右比重的统计,假设发动机维修换新两年进行一次,年均维修次数 0.5 次,我们预计 2030 年我国军机数量稳定后,每年军用航空发动 机的钛合金总需求量大约在 55049 吨。除军机机身、航空发动机外,还有导弹等军用装备使用钛合金,其用钛量不易预测,但我们认为在军机数量增加的前提下,其携带导弹需求 很可能也相应提高,预计其他领域装备用钛总需求量也将出现增长。 根据中国有色金属工业协会钛锆铪分会公开数据,2020 年航空钛材需求量约为 1.7 万吨。同时结合上文上测算,2020-2030 年我国军用飞机机体钛材需求总量约为 216857 吨,我们假设新增军机数量每年一致,那么2030 年机体钛材需求为 21686 吨。2030 年我国军机数 量稳定后,航空钛合金市场主要来自发动机维修需求,按照发动机两年一维修估算,2030 年发动机维修所需钛合金 55049 吨,2030 年我国航空钛合金总需求量约为 7.7 万吨。2021-2030 年我国航空高端钛材需求量 CAGR 约为 16.3%。 民用市场:亚太地区需求强劲,C919 放量在即 全球客机市场空间广阔,中国及亚太地区交付预计快速增长。根据中国商飞公司市场预测 年报(2020-2039),2019 年全球喷气式机队共有客机共 23856 架。从全球历史交付量而言,以空客为主的欧洲市场和以波音为主的北美市场占总市场的份额较大,分别占比全球 总份额的 20.27%和 27.99%。中国和亚太地区(除中国)分别占比 16.62%和 16.02%,中 国已成为亚太地区接近半数以上的客机交付国家。预计 2020-2039 年中国及亚太地区将在 民航领域快速发展,占据全球约 41.6%的客机交付量。 据中国商飞预测,2020-2039 年全球将有 40664 架新机交付,价值约 5.96 万亿美元,用于替代和支持机队的发展。其中,涡扇支线客机交付量为 4318 架,价值约为 0.23 万亿美元;单通道喷气客机交付量为 29127 架,其占交付总量三分之二以上,价值约为 3.44 万亿美元;双通道喷气客机交付量将达 7219 架,总价值约为 2.30 万亿美元。到 2039 年,预计全球客 机机队规模将达 44400 架,是现有机队的 1.86 倍。 面对波音、空客公司高度占据市场的既有格局,受益于本土较大的需求空间,预计未来 C919、ARJ21 等机型将保持一定的追赶态势。根据中国商飞公司市场预测年报(2020-2039),预 计 2020-2039 年中国将累计交付 8725 架新机,其中双通道客机占 21.41%,共计 1868 架;单通道客机占比高达 68.05%,共计 5937 架;余下 10.54%为 920 架支线客机。2020-2039 年,C919 和 ARJ21 机型市场总规模达到 7320 亿美元,约合人民币超 4 万亿元。 |

扫一扫访问手机站

扫一扫访问手机站